Tidak semua penghasilan karyawan dikenakan pajak. Ada batas tertentu yang membuat sebagian penghasilan bebas pajak, yang dikenal sebagai Penghasilan Tidak Kena Pajak (PTKP). Konsep ini menjadi dasar dalam sistem perpajakan agar pemotongan pajak dilakukan secara lebih adil dan proporsional.

Bagi perusahaan dan tim HR, PTKP berperan penting dalam memastikan perhitungan gaji dan pajak tetap akurat serta transparan. Kesalahan kecil dalam menentukan PTKP dapat berdampak langsung pada potongan PPh 21 dan menimbulkan selisih pada take home pay karyawan.

Karena itu, memahami PTKP secara menyeluruh membantu perusahaan menghindari kesalahan hitung pajak, sekaligus memastikan take home pay karyawan sesuai dengan ketentuan yang berlaku. Dari sini, kita bisa melihat bagaimana PTKP bekerja, berapa besarannya, dan apa dampaknya dalam pengelolaan gaji di perusahaan.

Key Takeaways

|

Daftar Isi:

Pengertian PTKP dalam Sistem Pajak Indonesia

Mengutip dari laman Direktorat Jenderal Pajak atau DJP, sesuai dengan pasal 7 UU Pajak Penghasilan No 36 Tahun 2008, PTKP adalah singkatan dari Penghasilan Tidak Kena Pajak yaitu merupakan jumlah pendapatan wajib pajak pribadi yang dibebaskan dari PPh Pasal 21.

Dalam penghitungan PPh 21, PTKP berfungsi sebagai pengurang penghasilan neto Wajib Pajak (WP). Penghasilan Tidak Kena Pajak merupakan dasar untuk penghitungan PPh 21. Jika penghasilan wajib pajak tidak melebihi PTKP maka wajib pajak tidak membayar pajak penghasilan Pasal 21.

Sebaliknya, jika penghasilannya melebihi Penghasilan Tidak Kena Pajak, maka penghasilan neto setelah dikurangi PTKP itulah yang menjadi dasar penghitungan PPh 21.

Tahukah Anda?

Dengan dukungan sistem akuntansi berbasis AI milik HashMicro, AI membantu Anda menindaklanjuti dan membuat invoice kapan saja, serta mempermudah komunikasi dengan vendor. Tingkatkan efisiensi keuangan bisnis Anda dengan sistem akuntansi HashMicro!

Dapatkan demo gratis sekarang!

Jenis-jenis Kode Status PTKP

Seorang wajib pajak harus memenuhi kriteria dan kategori tertentu untuk dapat memperoleh pembebasan dari PPh pasal 21. Kriteria atau kategori ini disebut sebagai status PTKP.

Status Penghasilan Tidak Kena Pajak ini berupa kode-kode yang melambangkan status perkawinan dari wajib pajak. Status PTKP muncul dalam bentuk kode TK dan K, yang mana, TK artinya Tidak Kawin, sedangkan K artinya Kawin. Berikut kami rangkum jenis kode serta penjelasan dari status PTKP tersebut:

- Status Lajang (TK)

- TK/0: tidak kawin dan tidak ada tanggungan.

- TK/1: tidak kawin dan 1 tanggungan.

- TK/2: tidak kawin dan 2 tanggungan.

- TK/3: tidak kawin dan 3 tanggungan.

- Status Menikah (K)

- K/0: kawin dan tidak ada tanggungan.

- K/1: kawin dan 1 tanggungan.

- K/2: kawin dan 2 tanggungan.

- K/3: kawin dan 3 tanggungan.

- Status PTKP Digabung (K/I)

- K/I/0: penghasilan suami dan istri digabung dan tidak ada tanggungan.

- K/I/1: penghasilan suami dan istri digabung dan 1 tanggungan.

- K/I/2: penghasilan suami dan istri digabung dan 2 tanggungan.

- K/I/3: penghasilan suami dan istri digabung dan 3 tanggungan.

Tarif Penghasilan Tidak Kena Pajak Selama Beberapa Periode

Besaran Pendapatan Tidak Kena Pajak terus mengalami kenaikan. Salah satu alasan pemerintah menaikkan besaran PTKP adalah untuk menyesuaikan besaran penghasilan yang Wajib Pajak Orang Pribadi peroleh dalam menghitung pajak terutang. Kenaikan PTKP berpotensi meningkatkan konsumsi dalam negeri.

Selain itu, dampak kenaikan Penghasilan Tidak Kena Pajak berpotensi meningkatkan tabungan masyarakat, uang yang sebelumnya digunakan untuk membayar Pajak Penghasilan bisa ditabung.

Awalnya, Perubahan tarif Penghasilan Tidak Kena Pajak terlihat aktif sejak tahun 2008 dengan terbitnya Undang-Undang Pajak Penghasilan Nomor 36 Tahun 2008 oleh Menteri Keuangan.

Kemudian, pada tahun 2012 terbit Peraturan Menteri Keuangan Nomor 162/PMK.011/2012. Tiga tahun kemudian tepatnya tahun 2015 keluar Peraturan Menteri Keuangan Nomor 122/PMK.010/2015.

Lalu, besaran Penghasilan Tidak Kena Pajak kembali dikoreksi pada tahun 2016 melalui Peraturan Menteri Keuangan (PMK) Nomor 101/PMK.010/2016 tentang Penyesuaian Besarnya Penghasilan Tidak Kena Pajak. Hingga saat ini, PMK yang terbit tahun 2016 masih berlaku dan menjadi dasar perhitungan Penghasilan Tidak Kena Pajak.

Kelola seluruh dokumen perusahaan menggunakan sistem otomatis berbasis cloud dengan sistem manajemen dokumen terbaik.

Tarif PTKP

Besar Penghasilan Tidak Kena Pajak setiap tahunnya bisa berubah-ubah berdasarkan perubahan kebijakan yang terjadi di pemerintah melalui Peraturan Menteri Keuangan (PMK) sebagai pelaksana Undang-Undang Pajak Penghasilan (PPh).

Saat ini besaran Penghasilan Tidak Kena Pajak masih mengacu pada Peraturan Menteri Keuangan Nomor 101/PMK.010/2016. Berdasarkan Peraturan Menteri Keuangan Nomor 101/PMK.010/2016, tarif PTKP yang pemerintah terapkan adalah sebagai berikut:

- Untuk Wajib Pajak orang pribadi akan menjadi Rp54.000.000,00 (lima puluh empat juta rupiah);

- Untuk Wajib Pajak yang kawin mendapat tambahan sebesar Rp4.500.000,00 (empat juta lima ratus ribu rupiah);

- Tambahan untuk seorang istri yang penghasilannya digabung dengan penghasilan suami sebesar Rp54.000.000,00 (lima puluh empat juta rupiah);

- Tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat sebesar Rp4.500.000,00 (empat juta lima ratus ribu rupiah), maksimal 3 (tiga) orang setiap keluarga.

- Keluarga sedarah yang dimaksud dalam poin 4 (empat) adalah orang tua kandung, saudara kandung dan anak.

- Sementara yang dimaksud keluarga semenda adalah mertua, anak tiri, dan ipar.

Kemudian apabila kita lihat berdasarkan status PTKP wajib pajak, tarif Penghasilan Tidak Kena Pajak sendiri dapat kita lihat pembagiannya sebagai berikut:

| Golongan | Kode | Tarif PTKP |

|---|---|---|

| Tidak Kawin (TK) | TK0 (tanpa tanggungan) | Rp 54.000.000 |

| Tidak Kawin (TK) | TK1 (1 tanggungan) | Rp 58.500.000 |

| Tidak Kawin (TK) | TK2 (2 tanggungan) | Rp 63.000.000 |

| Tidak Kawin (TK) | TK3 (3 tanggungan) | Rp 67.500.000 |

| Kawin (K) | K0 (tanpa tanggungan) | Rp 58.500.000 |

| Kawin (K) | K1 (1 tanggungan) | Rp 63.000.000 |

| Kawin (K) | K2 (2 tanggungan) | Rp 67.500.000 |

| Kawin (K) | K3 (3 tanggungan) | Rp 72.000.000 |

| Kawin dengan penghasilan digabung (K/I) | K/I/0 | Rp 112.500.000 |

| Kawin dengan penghasilan digabung (K/I) | K/I/1 (1 tanggungan) | Rp 117.000.000 |

| Kawin dengan penghasilan digabung (K/I) | K/I/2 (2 tanggungan) | Rp 121.500.000 |

| Kawin dengan penghasilan digabung (K/I) | K/I/3 (3 tanggungan) | Rp 126.000.000 |

Cara Menghitung PTKP Secara Manual

Untuk memudahkan dalam menghitung Penghasilan Tidak Kena Pajak secara manual, oleh karena itu kami sajikan cara menghitung PTKP dengan contoh kasus berikut.

Rudi merupakan seorang karyawan yang memiliki penghasilan Rp 4,5 juta/bulan dan Ia belum menikah. Maka kode dasar perhitungan Penghasilan Tidak Kena Pajak yang berlaku bagi Rudi adalah TK/0 alias Rp 54 juta. Oleh karena itu, perhitungan PTKP terhadap penghasilan Rudi adalah sebagai berikut:

| Keterangan | Nilai |

|---|---|

| Gaji per bulan | Rp 4.500.000 |

| Gaji selama 1 tahun (Rp 4.500.000 × 12) | Rp 54.000.000 |

| PTKP (TK/0) | Rp 54.000.000 |

| PPh 21 Terutang (Gaji Setahun − PTKP) | Rp 0 |

Pada dasarnya PTKP berguna untuk menentukan potongan pajak PPh 21. Sehingga berdasarkan kasus di atas, Rudi tidak berkewajiban membayar PPh 21 karena tidak memiliki PPh 21 terutang, karena penghasilan tahunannya tidak melebihi RP 54 juta.

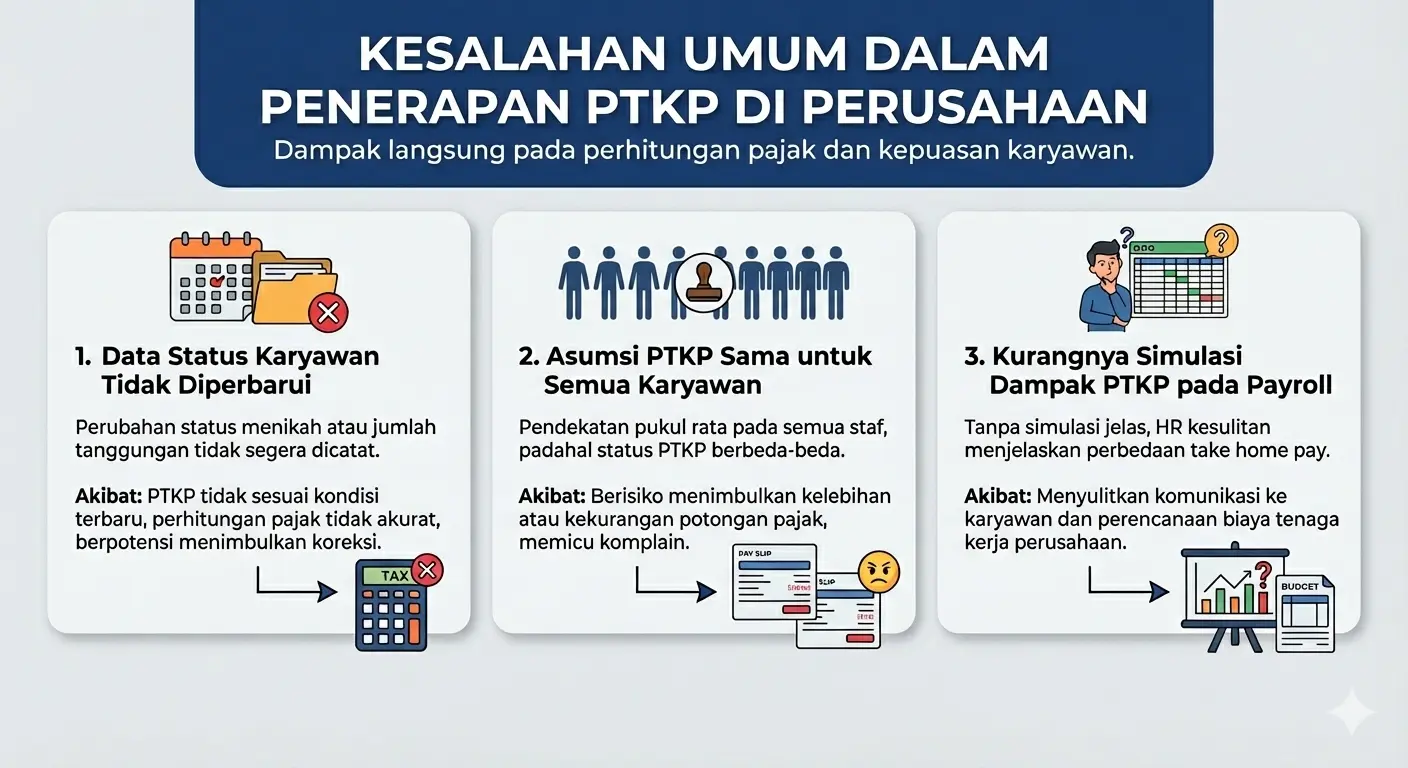

Kesalahan Umum dalam Penerapan PTKP di Perusahaan

Dalam praktiknya, ada beberapa kesalahan yang cukup sering terjadi dan kerap dianggap sepele, padahal dampaknya bisa langsung terasa pada perhitungan pajak dan kepuasan karyawan.

1. Data status karyawan tidak diperbarui

Perubahan status menikah atau jumlah tanggungan tidak segera dicatat oleh tim HR. Akibatnya, PTKP yang digunakan tidak sesuai kondisi terbaru, sehingga perhitungan pajak menjadi tidak akurat dan berpotensi menimbulkan koreksi di kemudian hari.

2. Asumsi PTKP sama untuk semua karyawan

Pendekatan ini masih sering terjadi, terutama pada perusahaan yang proses payroll-nya belum terstandarisasi. Padahal, setiap karyawan bisa memiliki status PTKP berbeda. Kesalahan ini berisiko menimbulkan kelebihan atau kekurangan potongan pajak, yang dapat memicu komplain karyawan.

3. Kurangnya simulasi dampak PTKP pada payroll

Tanpa simulasi yang jelas, peran HR dalam komunikasi penggajian menjadi kurang optimal, sehingga karyawan sulit memahami perbedaan take home pay meskipun gaji pokok terlihat sama. Hal ini turut menyulitkan perusahaan dalam menyusun perencanaan biaya tenaga kerja.

Pengaplikasian PTKP dalam Perusahaan

Dalam bisnis skala kecil, pengelolaan PTKP biasanya masih bergantung pada pencatatan data karyawan secara manual, seperti status pernikahan dan jumlah tanggungan. Selama data ini dikelola dengan rapi, pendekatan tersebut masih dapat berjalan. Namun, risiko mulai muncul ketika jumlah karyawan bertambah dan pembaruan data tidak dilakukan secara konsisten oleh tim HR.

Pada perusahaan dengan puluhan hingga ratusan karyawan, PTKP menjadi bagian dari pengelolaan data karyawan yang lebih terstruktur di sistem HRM. Perubahan status personal karyawan dapat dicatat sejak awal dalam sistem, sehingga HR memiliki satu sumber data yang akurat dan selalu diperbarui.

Dari sisi operasional, data PTKP yang tersimpan di HRM kemudian dapat digunakan sebagai referensi dalam proses penggajian. Dengan alur ini, payroll hanya berperan sebagai tahap lanjutan, sementara kontrol utama tetap berada pada pengelolaan data karyawan oleh HR. Pendekatan ini membantu perusahaan menjaga konsistensi data, meminimalkan kesalahan administrasi, dan tetap patuh pada regulasi pajak yang berlaku di Indonesia.

Kesimpulan

PTKP merupakan komponen penting dalam perhitungan pajak penghasilan karyawan di Indonesia. Meski tidak mengurangi gaji secara langsung, PTKP berperan besar dalam menentukan besarnya pajak dan take home pay yang diterima karyawan.

Dengan memahami cara kerja PTKP, perusahaan dapat mengelola payroll dengan lebih akurat, transparan, dan sesuai regulasi. Pada akhirnya, hal ini membantu menjaga kepercayaan karyawan sekaligus mendukung operasional bisnis yang lebih tertata.

Pertanyaan Seputar PTKP dan Efeknya Bagi Gaji Karyawan

-

Apakah yang dimaksud dengan PTKP?

Penghasilan Tidak Kena Pajak (PTKP) adalah jumlah pendapatan wajib pajak pribadi yang dibebaskan dari PPh Pasal 21.