Loan to Deposit Ratio yang tidak seimbang sering muncul ketika lembaga keuangan terlalu agresif menyalurkan kredit tanpa menjaga likuiditas. Kondisi ini dapat memicu risiko operasional dan menurunkan kepercayaan nasabah.

Banyak manajer keuangan kesulitan memantau LDR karena keterbatasan data real-time. Penggunaan sistem akuntansi otomatis yang terintegrasi untuk keuangan memungkinkan analisis rasio dilakukan lebih cepat dan akurat demi menjaga stabilitas likuiditas perusahaan secara berkelanjutan.

Artikel ini akan membahas konsep, perhitungan, dan strategi pengelolaan LDR yang relevan. Anda akan melihat bagaimana teknologi membantu lembaga keuangan mengambil keputusan yang lebih aman dan terukur.

Key Takeaways

|

Daftar Isi:

Apa Itu Loan to Deposit Ratio (LDR) dalam Konteks Bisnis?

Loan to Deposit Ratio atau LDR adalah rasio keuangan fundamental yang mengukur seberapa agresif sebuah bank dalam menyalurkan kredit dibandingkan dengan dana yang dihimpun. Rasio ini berfungsi sebagai termometer kesehatan likuiditas yang menunjukkan kemampuan bank membayar kembali kewajiban kepada nasabah. Bagi saya, LDR adalah cerminan langsung dari keberhasilan fungsi intermediasi sebuah bank.

Angka LDR yang terlalu tinggi mengindikasikan bank mungkin terlalu agresif dan berisiko mengalami masalah likuiditas mendadak. Sebaliknya, angka yang terlalu rendah menandakan bank tidak efisien dalam memutar dana masyarakat menjadi laba. Pemantauan rasio ini secara harian sangat krusial untuk menjaga kepercayaan investor dan nasabah korporasi.

Komponen Utama dan Rumus Menghitung LDR

Perhitungan Loan to Deposit Ratio (LDR) bergantung pada dua komponen utama yang harus diklasifikasikan secara tepat. Pemahaman yang keliru terhadap komponen ini dapat menghasilkan rasio yang menyesatkan, terutama saat digunakan dalam analisis rasio solvabilitas untuk menilai kesehatan perbankan dan pengambilan keputusan strategis.

1. Total kredit yang diberikan (loans)

Total kredit mencakup seluruh volume pinjaman yang telah disalurkan bank kepada pihak ketiga, tidak termasuk kredit kepada bank lain. Angka ini haruslah nilai bersih yang belum dikurangi cadangan kerugian penurunan nilai namun masih dalam kategori lancar. Penggunaan software akuntansi modern sangat membantu memastikan data kredit ini terintegrasi langsung tanpa input manual.

2. Dana pihak ketiga (deposits)

Dana Pihak Ketiga (DPK) adalah kewajiban bank yang terdiri dari giro, tabungan, dan deposito berjangka dari masyarakat. Komponen ini merupakan bahan bakar utama operasional kredit dan sangat sensitif terhadap fluktuasi suku bunga pasar. Saya menyarankan pemantauan DPK dilakukan secara real-time karena sifatnya yang bisa ditarik sewaktu-waktu oleh nasabah.

3. Formula perhitungan dan contoh kasus

Rumus dasar LDR adalah membagi total kredit dengan total DPK, kemudian hasilnya dikalikan seratus persen untuk mendapatkan persentase. Sebagai contoh, jika Bank A menyalurkan kredit Rp850 miliar dan menghimpun dana Rp1 triliun, maka LDR-nya adalah 85 persen. Angka ini kemudian harus disandingkan dengan ambang batas regulasi untuk menentukan status kesehatan bank.

Standar Batas Aman LDR Menurut Regulasi di Indonesia

Bank Indonesia (BI) dan OJK telah menetapkan ketentuan ketat mengenai rentang LDR ideal demi menjaga stabilitas sistem keuangan nasional. Secara umum, batas aman yang sering dijadikan acuan target berada di kisaran 78 persen hingga 92 persen. Angka ini bisa berubah tergantung pada kebijakan insentif makroprudensial yang diterapkan oleh regulator pada tahun berjalan.

Jika LDR bank Anda berada di bawah batas bawah, artinya bank terlalu likuid namun gagal mengoptimalkan potensi laba dari dana menganggur. Namun jika melebihi batas atas, bank dianggap over-liquid dan sangat rentan terhadap risiko gagal bayar saat terjadi penarikan dana besar-besaran. Kepatuhan terhadap standar ini wajib dijaga untuk menghindari sanksi administratif atau denda GWM.

Faktor-Faktor Strategis yang Mempengaruhi LDR

Pergerakan rasio LDR tidak terjadi di ruang hampa, melainkan dipengaruhi oleh berbagai faktor internal dan eksternal yang saling tarik-menarik. Memahami faktor pendorong ini membantu decision maker menyusun strategi proaktif dalam menjaga likuiditas. Berikut adalah variabel utama yang dapat menggeser posisi LDR perusahaan Anda secara signifikan.

1. Kebijakan kredit dan suku bunga

Tingkat suku bunga adalah instrumen paling efektif untuk mengendalikan volume kredit dan DPK dalam waktu singkat. Kenaikan suku bunga simpanan biasanya akan meningkatkan DPK dan menurunkan LDR jika penyaluran kredit cenderung stagnan. Manajemen harus cermat menyeimbangkan pricing produk agar rasio tetap berada di zona hijau.

2. Kondisi ekonomi makro

Inflasi dan pertumbuhan PDB memiliki dampak langsung terhadap kemampuan debitur mengambil kredit dan masyarakat menabung. Pada masa ekonomi sulit, permintaan kredit mungkin turun drastis sementara masyarakat lebih memilih memegang uang tunai. Sistem software AI akuntansi otomatis dapat membantu Anda melakukan forecasting kondisi ini berdasarkan data historis yang akurat.

3. Jangka waktu pinjaman (tenor)

Struktur tenor pinjaman sangat mempengaruhi kecepatan perputaran dana kembali ke dalam kas bank Anda. Ketidakseimbangan antara kredit jangka panjang dan deposito jangka pendek dapat meningkatkan risiko maturity mismatch yang berbahaya. Analisis LDR harus selalu dibarengi dengan analisis gap likuiditas untuk mitigasi risiko tersebut.

Dampak LDR Terhadap Kesehatan Finansial Bank

LDR memiliki dampak ganda yang mempengaruhi profitabilitas di satu sisi dan keamanan likuiditas di sisi lainnya. LDR yang tinggi memang berpotensi meningkatkan Return on Assets (ROA) karena aset produktif bekerja maksimal menghasilkan bunga. Namun tanpa cadangan likuiditas sekunder, bank berisiko mengalami liquidity crunch yang mahal biaya pemulihannya.

Sebaliknya, LDR rendah menunjukkan inefisiensi intermediasi yang membebani bank dengan biaya bunga simpanan tanpa pendapatan memadai. Kondisi ini dapat menurunkan margin bunga bersih (NIM) dan mengecewakan pemegang saham karena modal tidak diputar optimal. Pengelolaan dinamis menggunakan teknologi adalah kunci menyeimbangkan risiko dan profitabilitas ini.

Strategi Mengelola LDR dengan Bantuan Teknologi

Bank modern kini mengandalkan pendekatan berbasis teknologi untuk menjaga Loan to Deposit Ratio tetap stabil secara berkelanjutan. Integrasi data keuangan menjadi fondasi penting dalam strategi cost control perbankan untuk menjaga likuiditas dan rasio keuangan, terutama ketika volume transaksi semakin kompleks.

1. Otomatisasi pelaporan keuangan

Penggunaan software terintegrasi memungkinkan bank menarik data posisi kredit dan DPK secara otomatis setiap hari. Sistem modern mampu menyajikan laporan rasio keuangan secara instan tanpa menunggu tutup buku akhir bulan. Hal ini menghilangkan jeda informasi yang sering menjadi penyebab keterlambatan respon manajemen terhadap isu likuiditas.

2. Monitoring cash flow real-time

Manajemen LDR sangat erat kaitannya dengan ketersediaan arus kas tunai saat dibutuhkan oleh nasabah. Fitur peramalan arus kas pada sistem ERP membantu memprediksi kebutuhan likuiditas masa depan berdasarkan pola jatuh tempo. Bank dapat menyusun strategi fundraising yang lebih terukur untuk mencegah kejutan likuiditas.

3. Integrasi data antar cabang

Konsolidasi data LDR dari seluruh unit kerja sering menjadi tantangan tersendiri bagi bank dengan banyak cabang. Solusi berbasis cloud memungkinkan sentralisasi data secara real-time untuk visibilitas penuh bagi kantor pusat. Koordinasi dalam menyeimbangkan target kredit dan dana antar cabang menjadi jauh lebih efisien.

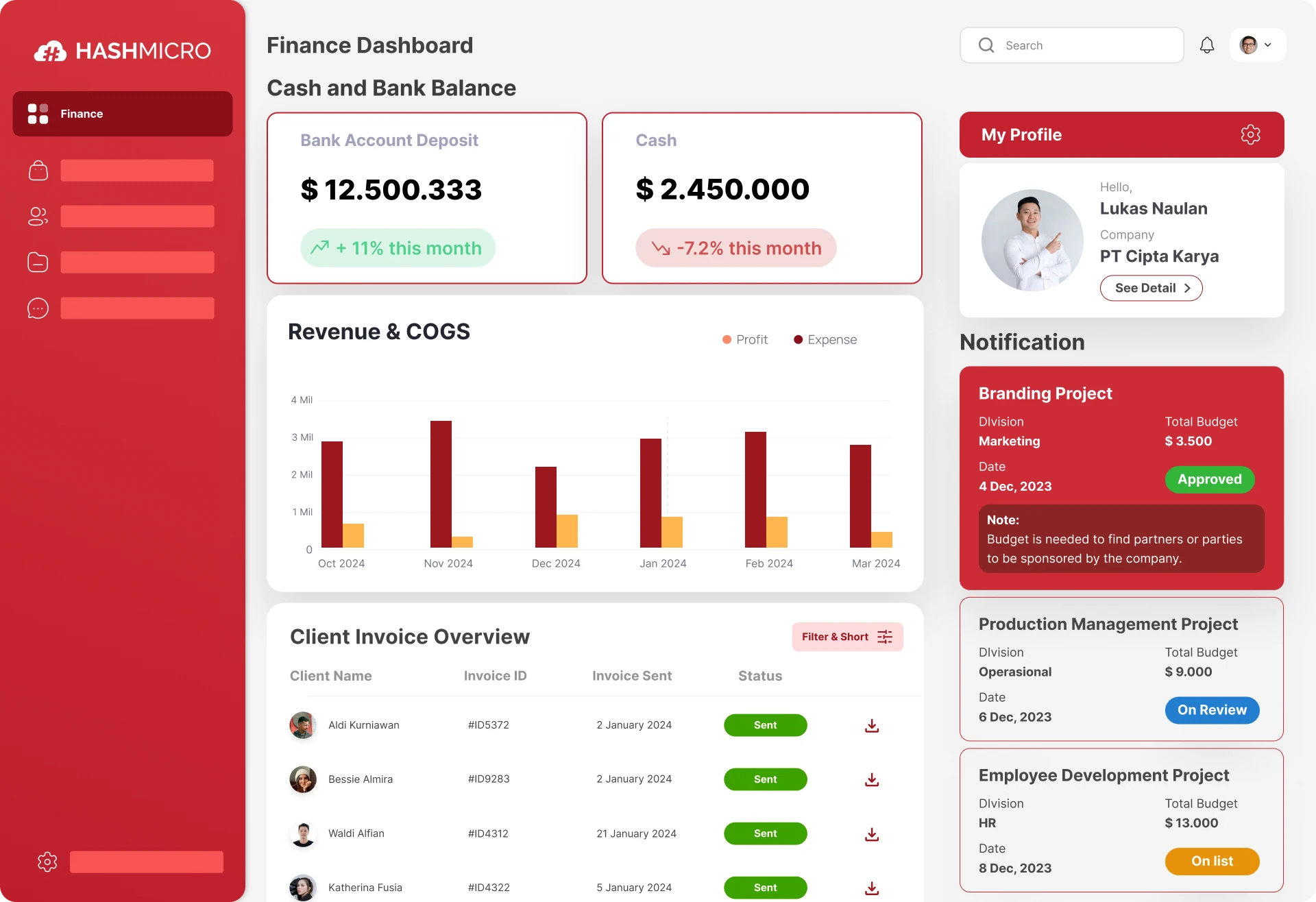

Optimalkan Manajemen Bisnis Anda dengan Solusi dari HashMicro

HashMicro menyediakan sistem ERP terintegrasi yang dirancang khusus untuk mengotomatisasi dan menyederhanakan proses bisnis, termasuk pengelolaan rasio keuangan perbankan. Dengan solusi yang komprehensif, perusahaan dapat mengatasi tantangan seperti pelaporan likuiditas yang lambat, kesalahan perhitungan manual, dan sulitnya memantau kesehatan bank secara real-time.

Melalui modul HashMicro Accounting Software yang canggih, perusahaan dapat memproses data transaksi lebih cepat, mengurangi risiko human error, serta mendapatkan analisis LDR yang akurat setiap saat. Sistem ini dilengkapi dengan fitur otomasi laporan keuangan, cash flow forecasting, dan integrasi langsung dengan operasional kredit untuk memastikan kepatuhan terhadap regulasi BI.

Sistem HashMicro dirancang dengan integrasi penuh antar modul, sehingga data dari berbagai departemen seperti kredit, pendanaan, dan akuntansi dapat saling terhubung dalam satu platform. Hal ini memberikan visibilitas menyeluruh terhadap posisi likuiditas bank dan memastikan setiap keputusan strategis didasarkan pada informasi yang valid dan terkini.

Fitur Software Akuntansi HashMicro:

- Financial Ratio Analysis: Menyajikan perhitungan rasio keuangan otomatis termasuk LDR, membantu manajemen memantau kesehatan bank secara instan tanpa perhitungan manual.

- Cash Flow Forecasting: Memprediksi arus kas masuk dan keluar di masa depan untuk mencegah risiko likuiditas dan merencanakan strategi pendanaan yang lebih baik.

- Bank Reconciliation: Mengotomatiskan proses pencocokan data transaksi bank dengan pembukuan internal, memastikan akurasi data DPK yang digunakan untuk perhitungan LDR.

- Multi-Branch Consolidation: Mengonsolidasikan laporan keuangan dari seluruh cabang secara real-time, memudahkan kantor pusat dalam memantau posisi likuiditas secara agregat.

- Automated Reporting: Menghasilkan laporan keuangan standar regulasi secara otomatis, menghemat waktu tim finance dan memastikan kepatuhan pelaporan tepat waktu.

Dengan HashMicro, institusi keuangan Anda dapat meningkatkan efisiensi operasional, transparansi data, dan manajemen risiko likuiditas yang lebih baik. Untuk melihat bagaimana solusi kami dapat membantu bisnis Anda secara nyata, jangan ragu untuk mencoba demo gratisnya sekarang juga.

Kesimpulan

Loan to Deposit Ratio (LDR) adalah indikator penting yang membantu bank menjaga keseimbangan antara profitabilitas dan likuiditas. Pengelolaan LDR yang tepat memastikan dana masyarakat digunakan secara produktif tanpa mengorbankan keamanan.

Untuk mencapai kestabilan tersebut, lembaga keuangan membutuhkan pemantauan data yang cepat dan akurat. Software akuntansi yang sesuai dengan kebutuhan bisnis menyediakan analisis real-time yang membantu Anda mengoptimalkan pengambilan keputusan finansial.

Dengan sistem yang lebih transparan dan terukur, strategi pertumbuhan dapat dijalankan dengan lebih percaya diri. Anda dapat mencoba konsultasi gratis untuk melihat bagaimana teknologi ini memperkuat manajemen LDR di bisnis Anda.

Pertanyaan Seputar Loan to Deposit Ratio

-

Apa perbedaan LDR dengan LCR?

LDR mengukur fungsi intermediasi jangka panjang (kredit vs dana), sedangkan LCR mengukur ketahanan likuiditas jangka pendek (30 hari) dalam skenario stres.

-

Apakah LDR tinggi selalu buruk?

Tidak selalu, LDR tinggi (dalam batas wajar) menandakan efisiensi penyaluran kredit. Namun, jika melebihi batas regulasi, risiko gagal bayar meningkat drastis.

-

Bagaimana cara menurunkan LDR yang tinggi?

Bank dapat mengerem penyaluran kredit baru atau secara agresif meningkatkan penghimpunan Dana Pihak Ketiga (DPK) melalui promosi bunga simpanan.