Pernah merasa pendapatan naik tapi profit tidak ikut naik? Bisa jadi biaya operasional yang “makan” margin keuntungan. Di sinilah rasio BOPO memberikan gambaran seberapa efisien pengelolaan biaya dalam bisnis.

BOPO awalnya populer di industri perbankan sebagai indikator kesehatan keuangan. Namun, konsep ini sebenarnya bisa diterapkan di berbagai jenis usaha untuk mengukur efisiensi operasional. Semakin rendah angka BOPO, artinya bisnis semakin efisien mengelola pengeluaran.

Di artikel ini, kita bahas cara menghitung BOPO, interpretasi hasilnya, dan bagaimana memanfaatkannya untuk evaluasi bisnis.

Key Takeaways

|

Daftar Isi:

Mengenal BOPO: Definisi dan Konsep Dasar

BOPO atau rasio biaya operasional adalah dua istilah yang sama, yaitu indikator keuangan yang mengukur efisiensi pengelolaan total biaya operasional dengan pendapatan operasional.

Umumnya, rasio ini berfungsi untuk mengukur efisiensi perusahaan dalam mengelola biaya demi menghasilkan pendapatan. Semakin rendah nilai BOPO (Biaya Operasional terhadap Pendapatan Operasional), semakin baik kinerja efisiensi bisnis Anda.

Sebaliknya, jika rasio biaya operasional semakin tinggi, ini menandakan adanya pemborosan atau manajemen biaya yang kurang efektif dalam bisnis Anda.

Siapa yang Perlu Memahami BOPO?

Meskipun BOPO awalnya adalah metrik perbankan, pemahaman ini relevan untuk:

- CFO/Finance Manager: untuk evaluasi efisiensi departemen

- Pemilik UMKM: memantau apakah biaya operasional proporsional dengan omzet

- Investor: screening awal kesehatan keuangan perusahaan

- Startup founder: memahami burn rate dalam konteks pendapatan

Catatan: Untuk bisnis non-bank, BOPO bisa dimodifikasi sesuai struktur biaya masing-masing industri.

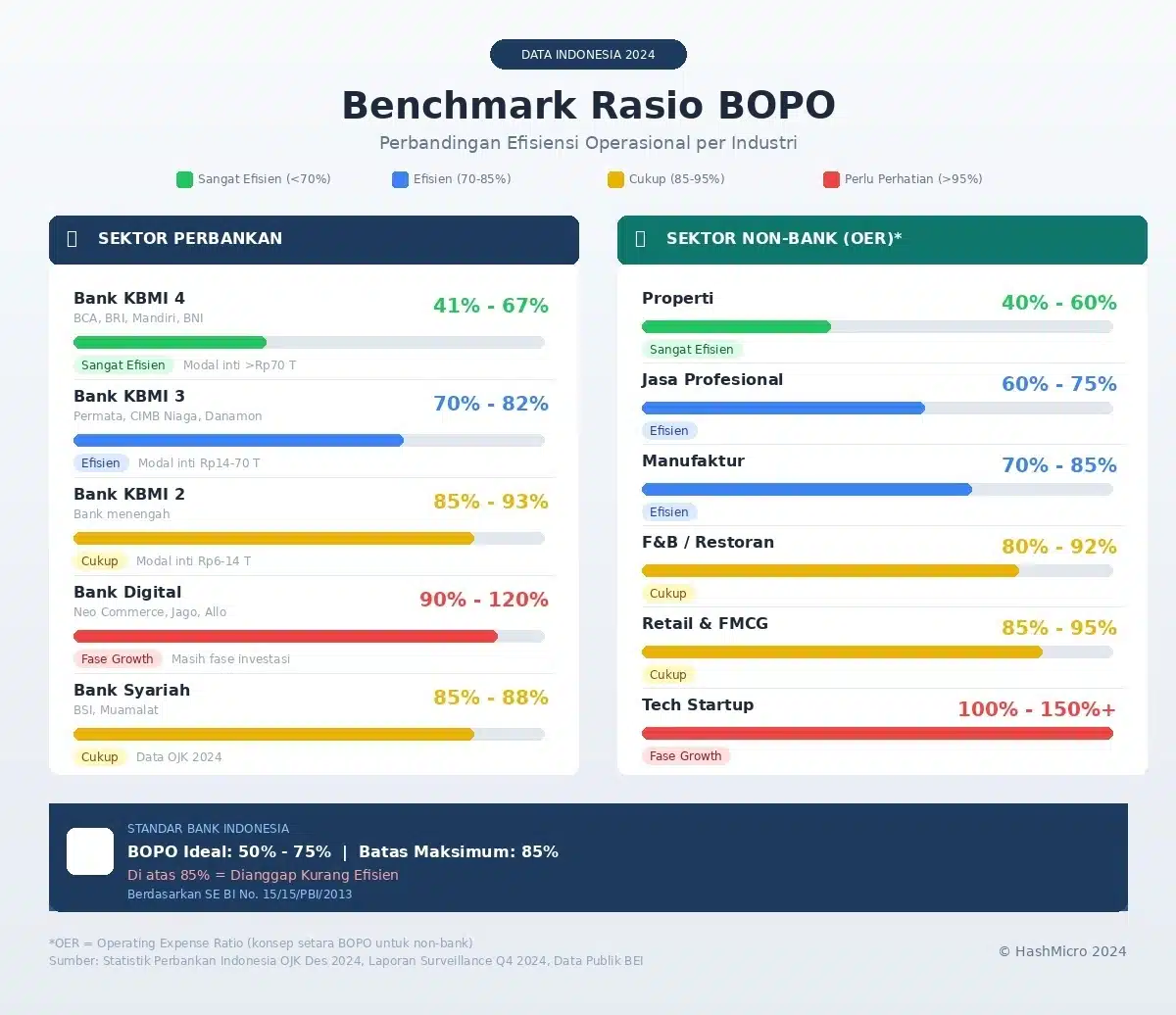

Standar BOPO Menurut Bank Indonesia

Bank Indonesia (BI) menetapkan rasio Biaya Operasional terhadap Pendapatan Operasional (BOPO) sebagai indikator penilaian efisiensi operasional bank.

Mengacu pada Surat Edaran Bank Indonesia No. 15/15/PBI/2013 tanggal 24 Desember 2013, rasio BOPO ideal berada dalam rentang 50%-75%, dengan batas maksimum 85%.

Apabila suatu bank mencatat rasio BOPO di atas 85%, maka bank tersebut menunjukkan kinerja yang kurang efisien dan berisiko menghadapi kendala dalam ekspansi bisnis.

Standar ini bertujuan untuk memastikan setiap bank menjalankan operasionalnya secara optimal serta menjaga stabilitas sektor keuangan

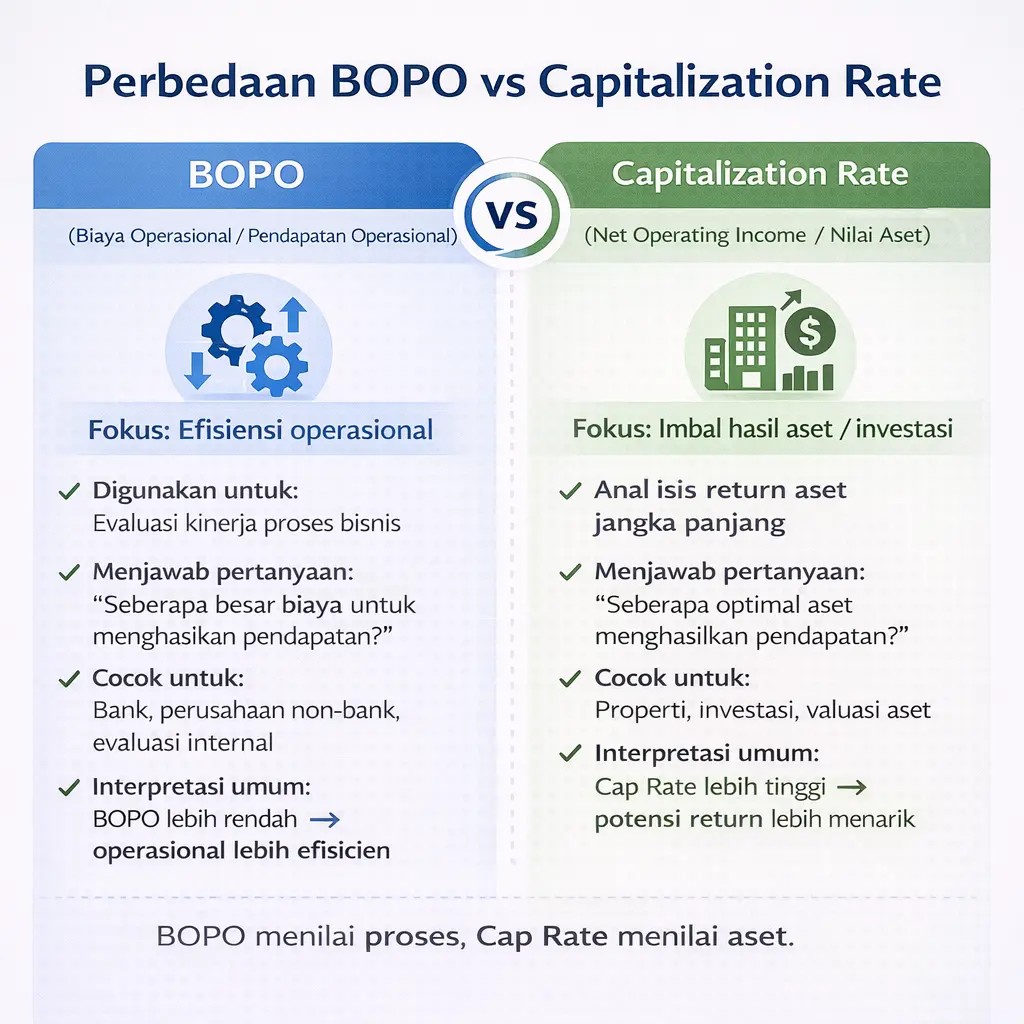

Perbedaan BOPO vs Capitalization Rate

Mengapa Bisnis Perlu Memantau Rasio Ini?

Berikut adalah beberapa fungsi dan pentingnya rasio biaya operasional bagi kelangsungan perusahaan Anda di Indonesia:

1. Mengukur efisiensi operasional

BOPO menilai sejauh mana pendapatan operasional Anda dapat menutupi biaya operasional. Semakin rendah rasio yang terhitung, semakin efisien bisnis dalam mengelola pengeluarannya.

2. Menjaga profitabilitas

Rasio BOPO yang terkontrol memastikan bisnis tetap menghasilkan keuntungan. BOPO yang tinggi menandakan biaya operasional melebihi pendapatan, sehingga mengurangi laba.

3. Indikator kesehatan keuangan

BOPO menjadi indikator utama untuk menilai efisiensi operasional. Sebagai salah satu komponen laporan keuangan, rasio ini membantu bisnis mengidentifikasi biaya operasional dalam batas wajar. Bisnis dengan BOPO tinggi cenderung kurang efisien dan berisiko menghadapi kendala keuangan di masa depan.

4. Mendukung pengambilan keputusan

Manajemen dapat menggunakan data BOPO untuk mengevaluasi kinerja operasional dan menentukan strategi efisiensi, seperti pengurangan biaya atau peningkatan pendapatan.

7 Hal yang Memengaruhi Tinggi-Rendahnya BOPO

Rasio biaya operasional terhadap pendapatan operasional (BOPO) bergantung pada berbagai faktor berikut ini:

1. Struktur biaya operasional

Gaji karyawan, biaya produksi, sewa, utilitas, dan pemasaran berkontribusi besar terhadap BOPO. Jika Anda tidak mengelola pengeluaran ini dengan baik, rasio BOPO akan meningkat dan mengurangi efisiensi operasional.

2. Pendapatan operasional

Bisnis dapat menekan rasio BOPO dengan meningkatkan pendapatan tanpa menaikkan biaya secara signifikan. Diversifikasi sumber pendapatan, seperti menambah layanan baru atau meningkatkan volume penjualan, membantu mempertahankan efisiensi.

3. Efisiensi manajemen

Manajemen yang efektif mengoptimalkan penggunaan sumber daya dan menghilangkan biaya yang tidak perlu. Dengan menerapkan strategi bisnis yang tepat, Anda dapat meningkatkan efisiensi dan menurunkan BOPO.

4. Skala ekonomi

Bisnis yang beroperasi dalam skala besar lebih mudah menekan biaya operasional karena dapat membeli bahan baku dalam jumlah besar (bulk purchasing). Sebaliknya, bisnis kecil sering menghadapi biaya tetap yang tinggi sehingga meningkatkan rasio BOPO.

5. Kondisi pasar dan persaingan

Persaingan ketat dalam industri sering mendorong bisnis untuk menurunkan harga demi menarik pelanggan. Jika bisnis tidak menyesuaikan biaya operasional, BOPO akan meningkat dan profitabilitas menurun.

6. Investasi dalam teknologi

Bisnis yang mengadopsi software akuntansi dapat menekan biaya dalam jangka panjang. Namun, jika bisnis berinvestasi dalam teknologi yang tidak sesuai, pengeluaran justru meningkat tanpa memberikan manfaat yang signifikan.

Case Study: Bank Mega melakukan investasi pada sistem akuntansi untuk meningkatkan efisiensi pengelolaan biaya operasional. Sebelum digitalisasi, proses pencatatan dan konsolidasi laporan masih melibatkan banyak pekerjaan manual, sehingga menyulitkan pemantauan rasio efisiensi seperti BOPO secara konsisten di berbagai unit kerja.

Dengan memanfaatkan software untuk mengelola keuangan bisnis dari HashMicro, Bank Mega dapat memusatkan data keuangan, mempercepat proses pelaporan, dan memantau komponen biaya operasional secara lebih terstruktur.

Transparansi data ini membantu manajemen mengidentifikasi area pemborosan lebih dini serta mengevaluasi dampak investasi teknologi terhadap efisiensi operasional secara berkelanjutan.

7. Kebijakan internal dan eksternal

Regulasi pemerintah, kebijakan pajak, inflasi, serta keputusan internal perusahaan dapat memengaruhi struktur biaya dan pendapatan bisnis. Faktor-faktor ini tercermin dalam laporan keuangan perusahaan yang menunjukkan bagaimana kebijakan tersebut memengaruhi BOPO.

Cara Hitung BOPO (dengan Studi Kasus)

Rasio Biaya Operasional terhadap Pendapatan Operasional (BOPO) dihitung dengan membandingkan total biaya operasional dengan total pendapatan operasional. Semakin rendah rasio BOPO, semakin efisien bisnis dalam mengelola biaya operasionalnya.

Rumus BOPO:

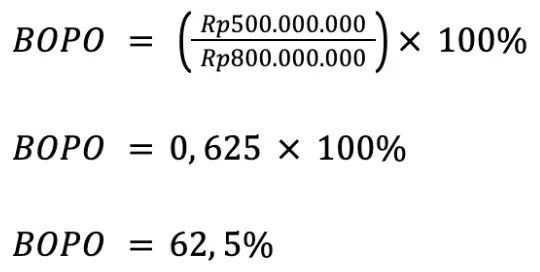

Contoh cara menghitung BOPO:

Sebuah perusahaan memiliki data keuangan sebagai berikut dalam satu periode akuntansi:

- Total Biaya Operasional: Rp500.000.000 (meliputi gaji karyawan, biaya sewa, utilitas, pemasaran, dan pengeluaran operasional lainnya)

- Total Pendapatan Operasional: Rp800.000.000 (diperoleh dari penjualan produk atau layanan utama perusahaan)

Hitung menggunakan rumus BOPO:

Interpretasi Hasil: BOPO Rendah vs Tinggi

Rasio BOPO yang dignakan untuk menilai efisiensi operasional perusahaan, terutama di sektor perbankan atau lembaga keuangan.

Dari hasil perhitungannya, dapat disimpulkan:

| Rentang BOPO | Interpretasi | Status | Tindakan yang Disarankan |

|---|---|---|---|

| < 50% | Sangat Efisien | Excellent | Pertahankan kinerja. Evaluasi apakah ada underinvestment yang perlu diperhatikan. |

| 50% – 75% | Efisien | Ideal | Target optimal tercapai. Lakukan monitoring berkala untuk mempertahankan posisi. |

| 75% – 85% | Cukup Efisien ✓ Ideal menurut BI |

Warning | Perlu monitoring lebih ketat. Identifikasi area yang berpotensi untuk penghematan biaya. |

| 85% – 100% | Kurang Efisien | Alert | Segera evaluasi struktur biaya operasional. Cari peluang efisiensi di berbagai lini. |

| > 100% | Tidak Efisien ⚠ Rugi Operasional |

Critical | Butuh restrukturisasi segera. Biaya operasional melebihi pendapatan: bisnis merugi. |

💡 Catatan: Standar BOPO ideal (50%-75%) mengacu pada SE BI No. 15/15/PBI/2013 untuk sektor perbankan. Untuk sektor non-bank, gunakan sebagai referensi dengan penyesuaian karakteristik industri masing-masing.

Kapan BOPO Tinggi Bisa Diterima?

BOPO tinggi tidak selalu buruk. Ada situasi di mana ini wajar:

- Fase ekspansi bisnis (investasi infrastruktur baru)

- Launch produk/layanan baru (biaya marketing tinggi)

- Seasonality bisnis (misal retail menjelang Lebaran)

Yang penting: apakah kenaikan BOPO direncanakan dan apakah ada proyeksi kapan akan kembali ke level normal.

Kesimpulan

Rasio BOPO memberikan sudut pandang yang jelas tentang seberapa efisien sebuah bisnis mengelola biaya operasionalnya terhadap pendapatan yang dihasilkan. Ketika digunakan dengan tepat, BOPO membantu manajemen membaca kualitas efisiensi, bukan sekadar melihat laba di permukaan.

Meskipun berasal dari sektor perbankan, konsep BOPO tetap relevan untuk bisnis non-bank apabila diposisikan sebagai alat analisis internal. Penekanannya bukan pada perbandingan lintas industri, melainkan pada pemantauan tren, evaluasi unit bisnis, dan deteksi dini pemborosan operasional.

Pertanyaan Seputar Rasio Biaya Operasional

-

Apakah rasio biaya operasional sama dengan rasio profitabilitas?

Tidak. Rasio biaya operasional (BOPO) mengukur efisiensi biaya terhadap pendapatan, sedangkan rasio profitabilitas menunjukkan kemampuan bisnis menghasilkan keuntungan dari pendapatan atau asetnya.

-

Bagaimana rasio biaya operasional digunakan oleh investor?

Investor menggunakan rasio BOPO untuk menilai efisiensi operasional suatu bisnis. Rasio yang rendah menunjukkan pengelolaan biaya yang baik, sehingga lebih menarik bagi investor.

-

Apa arti rasio biaya operasional yang tinggi?

Rasio BOPO yang tinggi menandakan bahwa biaya operasional terlalu besar dibandingkan pendapatan, yang dapat mengurangi profitabilitas dan menandakan inefisiensi bisnis.

-

Apa manfaat dari rasio biaya operasional?

Manfaat BOPO adalah untuk menilai efisiensi operasional perusahaan dengan membandingkan biaya operasional terhadap pendapatan operasional.