Dalam operasional bisnis, arus kas sering menjadi penentu kelancaran aktivitas perusahaan. Tidak sedikit bisnis yang terlihat sehat dari sisi penjualan, tetapi tetap mengalami tekanan likuiditas karena arus kas tidak diproyeksikan dengan baik.

Cash flow forecasting membantu bisnis melihat kondisi keuangan ke depan secara lebih terukur. Melalui proyeksi arus kas, perusahaan dapat memperkirakan waktu masuk dan keluarnya dana, sehingga keputusan operasional tidak hanya bergantung pada saldo saat ini.

Bagi banyak pelaku usaha di Indonesia, mulai dari manufaktur, distribusi, hingga jasa, forecast arus kas menjadi alat bantu penting untuk menjaga stabilitas operasional, terutama di tengah fluktuasi pasar dan pola pembayaran pelanggan yang beragam.

Melalui artikel ini, saya akan membahas apa itu cash flow forecasting, tujuan dan manfaatnya, metode yang umum digunakan, hingga contoh penerapannya dalam konteks bisnis di Indonesia.

Key Takeaways

|

Daftar Isi:

Memahami Cash Flow Forecasting dalam Perencanaan Keuangan Bisnis

Cash flow forecasting adalah proses memperkirakan arus kas masuk dan keluar dalam periode tertentu, seperti mingguan, bulanan, atau tahunan. Proyeksi ini memberikan gambaran keuangan berdasarkan pola transaksi bisnis dan kondisi pasar yang relevan.

Perusahaan biasanya menyusun forecast dengan menggunakan data historis, rencana penjualan, serta estimasi pengeluaran yang akan datang. Hasil dari proyeksi ini membantu perusahaan memahami seberapa besar kas yang akan tersedia pada waktu tertentu.

Selain membantu perencanaan keuangan, forecasted cash flow juga penting untuk pengambilan keputusan strategis, seperti investasi atau pengajuan pinjaman. Oleh karena itu, memiliki cash flow yang akurat merupakan elemen penting dalam menjaga stabilitas keuangan bisnis.

Mengapa Cash Flow Forecasting Penting?

Cash flow membantu bisnis menjaga stabilitas keuangan dengan merinci estimasi kas masuk dan keluar dalam periode tertentu. Informasi ini memungkinkan manajemen merencanakan aktivitas operasional dan investasi dengan lebih terarah.

Berikut adalah beberapa alasan mengapa cash flow forecasting penting bagi bisnis:

1. Mengelola Arus Kas dengan Lebih Baik: Membantu bisnis memprediksi pemasukan dan pengeluaran sehingga arus kas tetap stabil.

2. Mencegah Krisis Likuiditas: Mengetahui kapan kekurangan dana mungkin terjadi agar perusahaan bisa menyiapkan langkah pencegahan lebih awal.

3. Mendukung Pengambilan Keputusan Finansial: Memberikan gambaran jelas untuk menentukan investasi, pengeluaran, atau perluasan usaha dengan lebih percaya diri.

4. Memastikan Kewajiban Terpenuhi Tepat Waktu: Membantu memastikan pembayaran gaji, utang, dan tagihan lain dapat dilakukan tepat waktu.

5. Meningkatkan Efisiensi Operasional: Memudahkan alokasi dana pada area yang paling membutuhkan untuk menjaga kelancaran operasional bisnis.

Tujuan Cash Flow Forecasting

Tujuan cash flow forecast bukan hanya sebatas membantu perusahaan merencanakan kebutuhan kas. Lebih dari itu, proyeksi arus kas ini memiliki peran strategis dalam menjaga kesehatan finansial dan kelangsungan bisnis secara menyeluruh.

Berikut ini adalah beberapa tujuan utama dari progres forecasting tersebut:

1. Mengantisipasi kekurangan atau kelebihan kas

Tujuan utama dari forecasting cash flow adalah mengetahui lebih awal kapan perusahaan akan mengalami kekurangan atau kelebihan dana. Dengan begitu, perusahaan dapat mengambil langkah antisipatif seperti menyiapkan pembiayaan tambahan atau mengatur ulang pengeluaran.

2. Menyediakan laporan yang akurat

Perusahaan dibantu dalam menyediakan laporan arus kas yang akurat, tepat waktu, dan sesuai dengan standar akuntansi maupun regulasi pemerintah. Dengan proyeksi yang jelas, bisnis dapat melakukan perencanaan pembayaran kewajiban pajak dan utang sesuai jadwal.

3. Menjaga likuiditas perusahaan

Salah satu tujuan utamanya adalah memastikan bahwa perusahaan selalu memiliki cukup kas untuk memenuhi kewajiban jangka pendek. Dengan likuiditas yang terjaga, operasional bisnis dapat berjalan lancar tanpa terganggu oleh keterlambatan pembayaran.

4. Meningkatkan kredibilitas di mata pemegang saham dan investor

Forecasted cash flow membantu membangun kepercayaan karena menunjukkan bahwa perusahaan memiliki perencanaan keuangan yang matang. Hal ini dapat memperbesar peluang untuk mendapatkan pinjaman atau pendanaan dari pihak eksternal.

5. Mendukung strategi jangka panjang

Tujuan lainnya adalah membantu perusahaan memahami pola arus kas dari waktu ke waktu sebagai dasar penyusunan strategi jangka panjang. Dengan data historis dan proyeksi yang akurat, perusahaan dapat merancang pertumbuhan bisnis secara lebih terukur dan berkelanjutan.

Proses ini akan semakin efektif jika didukung oleh software akuntansi yang mampu menghasilkan data laporan secara real-time dan terintegrasi.

Tahukah Anda?

Dengan dukungan sistem akuntansi berbasis AI milik HashMicro, AI membantu Anda menindaklanjuti dan membuat invoice kapan saja, serta mempermudah komunikasi dengan vendor. Tingkatkan efisiensi keuangan bisnis Anda dengan sistem akuntansi HashMicro!

Dapatkan demo gratis sekarang!

Komponen dalam Cash Flow Forecasting

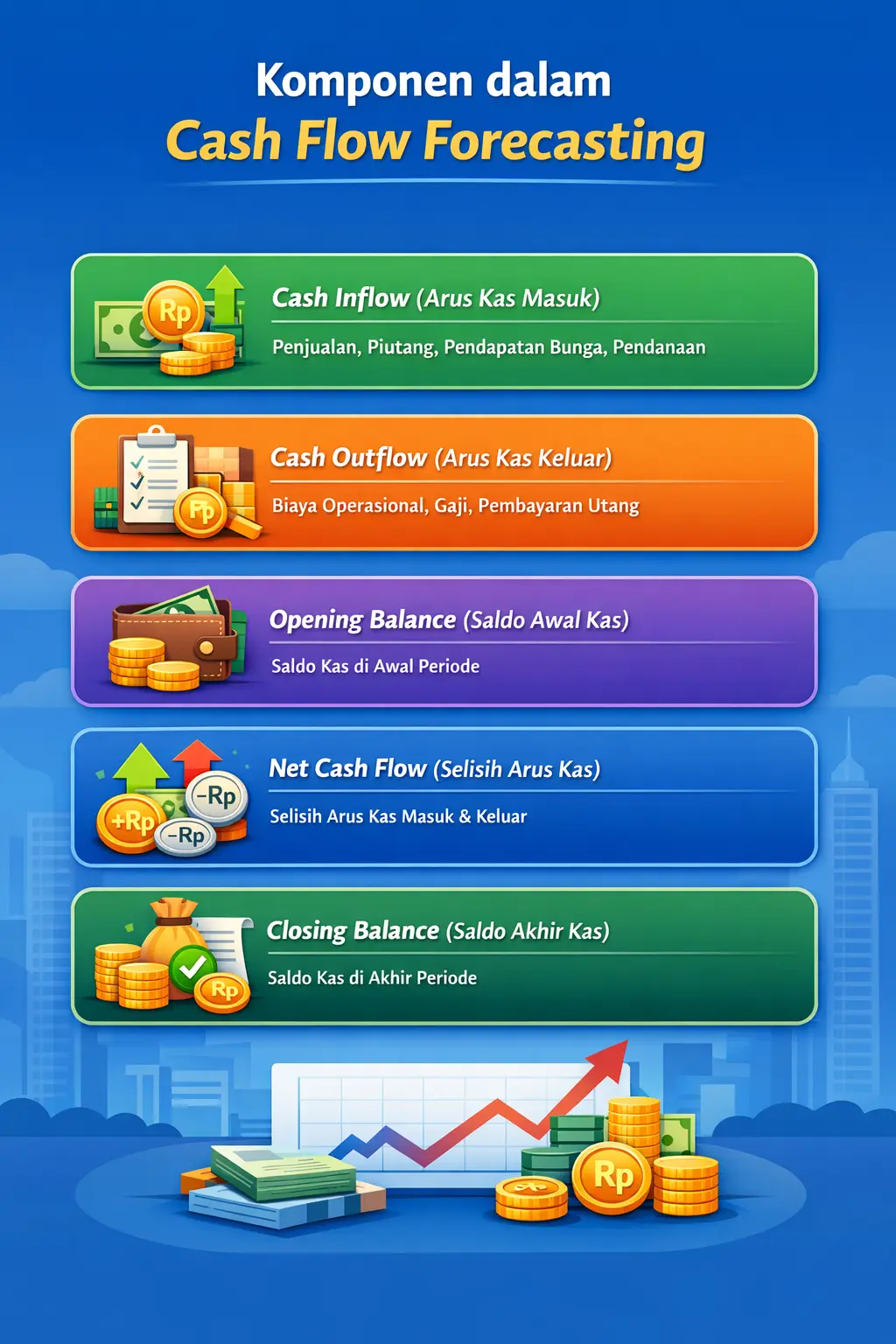

Sebelum mulai menyusun cash flow forecast, ada beberapa komponen penting yang perlu diketahui agar proyeksi arus kas dapat disusun secara akurat dan mencerminkan kondisi keuangan bisnis secara menyeluruh. Setiap komponen ini mewakili aliran dana yang masuk maupun keluar, dan berperan dalam membentuk keseluruhan prediksi arus kas.

Berikut adalah komponen utama dalam praktiknya:

1. Cash inflow (Arus kas masuk)

Komponen pertama ini adalah seluruh dana yang diperkirakan akan diterima perusahaan dalam periode tertentu, seperti dari penjualan, piutang, pendapatan bunga, atau pendanaan. Komponen ini menunjukkan seberapa besar kas yang akan tersedia untuk operasional dan kebutuhan lainnya.

2. Cash outflow (Arus kas keluar)

Mencakup semua pengeluaran kas yang diperkirakan akan terjadi, seperti pembelian bahan baku, gaji karyawan, pembayaran utang, atau biaya operasional. Ini membantu perusahaan mengidentifikasi kapan dan di mana kas akan digunakan.

3. Opening balance (Saldo awal kas)

Merupakan jumlah kas yang tersedia di awal periode proyeksi. Komponen ini menjadi titik awal perhitungan dan berpengaruh terhadap ketersediaan dana untuk menutupi pengeluaran berikutnya.

4. Net cash flow (Selisih arus kas)

Dihitung dari selisih antara total arus kas masuk dan keluar dalam periode tertentu. Angka ini menunjukkan apakah perusahaan akan mengalami surplus (kelebihan kas) atau defisit (kekurangan kas).

5. Closing balance (Saldo akhir kas)

Saldo akhir menunjukkan jumlah kas yang diperkirakan tersedia di akhir periode forecast setelah seluruh arus kas masuk dan keluar diperhitungkan. Ini menjadi indikator penting untuk mengevaluasi kelayakan dan kesehatan kas perusahaan ke depan.

Periode Cash Flow Forecasting

1. Jangka pendek

Perusahaan menggunakan cash flow forecasting jangka pendek untuk memantau arus kas harian, mingguan, atau bulanan. Periode ini membantu memastikan ketersediaan kas untuk membayar kebutuhan rutin seperti gaji, tagihan, dan pembelian bahan baku.

2. Jangka menengah

Periode jangka menengah mencakup tiga hingga enam bulan ke depan dan cocok untuk merencanakan kegiatan operasional yang lebih luas. Manajemen menggunakan proyeksi ini untuk menilai kelayakan strategi promosi, stok barang, atau proyek kecil.

3. Jangka panjang

Cash flow forecasting jangka panjang mencakup satu tahun atau lebih dan berguna untuk perencanaan strategis jangka besar. Proyeksi ini mendukung keputusan seperti ekspansi, akuisisi, atau pengembangan produk baru.

Metode Cash Flow Forecasting

Dalam menyusun cash flow forecast, terdapat beberapa metode yang bisa digunakan tergantung pada tujuan, skala bisnis, dan ketersediaan data. Masing-masing metode memiliki pendekatan yang berbeda dalam memperkirakan arus kas, baik dari sisi detail maupun keandalannya.

Berikut ini adalah tiga metode umum yang perlu Anda ketahui:

1. Direct method (Metode langsung)

Metode ini menghitung arus kas berdasarkan transaksi kas aktual yang terjadi dalam periode tertentu. Artinya, perusahaan mencatat langsung penerimaan kas (misalnya dari penjualan atau piutang yang dibayar) dan pengeluaran kas (seperti pembayaran gaji, sewa, atau pembelian bahan baku).

Karena menggunakan data riil, metode ini cocok untuk proyeksi jangka pendek dan memberikan visibilitas yang jelas terhadap kas yang benar-benar tersedia setiap waktu.

2. Indirect method (Metode tidak langsung)

Berbeda dengan metode sebelumnya yang langsung mencatat aliran kas, metode tidak langsung dimulai dari laba bersih yang kemudian disesuaikan dengan transaksi non-kas (seperti depresiasi) dan perubahan modal kerja.

Pendekatan ini sering digunakan untuk laporan arus kas dalam laporan keuangan karena lebih mudah diintegrasikan dengan laporan laba rugi dan neraca. Meskipun tidak menampilkan detail transaksi kas secara langsung, metode ini membantu memberikan gambaran arus kas dalam konteks kinerja keuangan secara keseluruhan.

3. Rolling forecast

Berbeda dengan dua metode sebelumnya yang biasanya dibuat untuk periode tetap seperti satu bulan atau satu tahun, rolling forecast adalah metode yang diperbarui secara berkala, misalnya setiap bulan atau kuartal untuk selalu mencerminkan kondisi bisnis terkini.

Tujuannya adalah agar proyeksi arus kas tetap relevan dan dinamis seiring perubahan data dan situasi operasional. Untuk memastikan proses ini berjalan efisien, banyak perusahaan kini mengandalkan sistem akuntansi yang mampu menyinkronkan data lintas divisi tanpa perlu input manual terus-menerus.

Bagaimana Cara Melakukan Cash Flow Forecasting?

Cara kerja cash flow forecast dimulai dari pengumpulan data arus kas yang sudah terjadi dan dilanjutkan dengan proyeksi arus kas yang diperkirakan akan terjadi di masa depan. Berikut langkah-langkah umumnya:

1. Menentukan periode proyeksi

Pertama, langkah yang bisa dilakukan adalah menentukan jangka waktu forecast. Apakah akan disusun secara mingguan, bulanan, atau kuartalan sesuai kebutuhan dan tingkat kompleksitas bisnis.

2. Mengumpulkan data historis

Data arus kas masuk dan keluar dari periode sebelumnya dikumpulkan sebagai dasar perhitungan. Ini mencakup penjualan, piutang, pengeluaran operasional, dan pembayaran utang.

3. Membuat estimasi arus kas masuk dan keluar

Berdasarkan data historis, rencana penjualan, dan jadwal pembayaran, perusahaan memperkirakan kas yang akan diterima (inflow) dan dikeluarkan (outflow) selama periode forecast.

4. Menghitung net cash flow dan saldo akhir

Selisih antara kas masuk dan keluar dihitung untuk mengetahui apakah terjadi surplus atau defisit. Hasil ini ditambahkan ke saldo awal kas untuk mendapatkan saldo akhir kas.

5. Memantau dan memperbarui proyeksi

Forecast sebaiknya tidak bersifat statis. Proyeksi harus dievaluasi secara berkala dan disesuaikan dengan perubahan kondisi bisnis agar tetap akurat dan relevan.

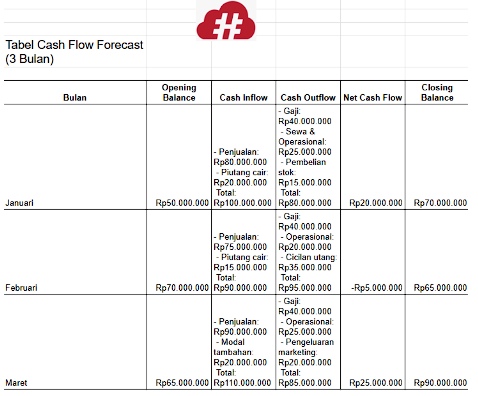

Contoh Cash Flow Forecasting

Berikut adalah contoh cash flow planning yang bisa menjadi referensi bagi Anda

Pada Januari, perusahaan memulai dengan saldo kas Rp50 juta dan memperoleh total pemasukan Rp100 juta. Dengan pengeluaran sebesar Rp80 juta, arus kas bersih bulan ini positif Rp20 juta, sehingga saldo akhir menjadi Rp70 juta.

Memasuki Februari, kas dibuka dengan Rp70 juta. Meskipun ada pemasukan Rp90 juta, pengeluaran yang lebih tinggi yaitu Rp95 juta menyebabkan defisit Rp5 juta. Akibatnya, saldo akhir turun menjadi Rp65 juta.

Di bulan Maret, perusahaan mendapat tambahan modal dan peningkatan penjualan, menghasilkan total pemasukan Rp110 juta. Dengan pengeluaran Rp85 juta, arus kas bersih menjadi surplus Rp25 juta dan menutup bulan dengan saldo akhir Rp90 juta.

Apa Saja Tantangan dalam Melakukan Cash Flow Forecasting?

Proses cash flow forecasting sering kali melibatkan pekerjaan manual dalam jumlah besar yang menyita waktu dan energi tim keuangan. Tanpa sistem yang efisien, perusahaan berisiko membuat prediksi yang tidak akurat dan sulit dijadikan dasar pengambilan keputusan.

Berikut adalah tantangan dalam melakukan cash flow forecasting:

1. Ketidakpastian Pendapatan: Sulit memprediksi pendapatan, terutama bagi bisnis musiman atau yang bergantung pada tren pasar.

2. Perubahan Biaya Operasional: Kenaikan biaya bahan baku, gaji, atau utilitas dapat mengganggu proyeksi arus kas.

3. Fluktuasi Permintaan Pasar: Permintaan yang tidak stabil membuat perhitungan arus kas masuk dan keluar menjadi tidak konsisten.

4. Ketergantungan pada Pelanggan dan Pemasok: Keterlambatan pembayaran pelanggan atau pengiriman dari pemasok memengaruhi akurasi proyeksi.

5. Keterbatasan Data Historis: Data keuangan yang kurang lengkap atau tidak akurat menyulitkan perencanaan arus kas di masa depan.

Manfaat dari Cash Flow Forecasting

Melalui proyeksi arus kas yang tepat, bisnis dapat menjalankan strategi secara lebih terarah dan responsif terhadap perubahan. Berikut beberapa manfaat utama dari cash flow planning yang dapat membantu memperkuat keputusan finansial bisnis Anda:

1. Memperkuat perencanaan bisnis

Dengan memproyeksikan kas secara berkala, perusahaan bisa menyusun rencana jangka pendek hingga panjang dengan lebih realistis. Langkah ini memperjelas fungsi cash flow sebagai dasar penyusunan strategi yang sesuai dengan kapasitas finansial.

2. Mencegah masalah likuiditas

Forecasting memungkinkan manajemen mengenali potensi kekurangan kas lebih awal sebelum berdampak pada operasional. Perusahaan bisa langsung menyusun solusi, seperti mengatur ulang prioritas pengeluaran atau menambah pemasukan.

3. Mengelola modal kerja lebih efektif

Perusahaan dapat memantau pergerakan piutang, utang, dan persediaan dengan lebih presisi melalui data proyeksi. Informasi ini membantu menjaga keseimbangan antara arus masuk dan keluar agar tetap likuid.

4. Menemukan peluang efisiensi biaya

Selama proses forecasting, manajemen bisa menelusuri kembali arus kas keluar dan mengevaluasi efisiensinya. Jika anggaran ternyata tidak selaras dengan tujuan bisnis, alokasi dana bisa langsung berpindah ke prioritas yang lebih penting.

5. Meningkatkan kepercayaan investor dan kreditur

Proyeksi keuangan yang solid mencerminkan pemahaman perusahaan terhadap kondisi finansialnya. Cashflow projection yang realistis memperkuat kredibilitas di mata pihak eksternal yang menilai kelayakan pendanaan atau kerja sama, sekaligus mendukung praktik cash management yang transparan.

Kesimpulan

Menguasai arus kas adalah kunci agar bisnis Anda tidak hanya bertahan, tapi juga berkembang di tengah persaingan pasar yang ketat. Dengan memulai cash flow forecasting sekarang, Anda memberikan proteksi terbaik bagi keberlangsungan usaha Anda di masa depan.

Jika Anda ingin berdiskusi lebih lanjut mengenai cara mengoptimalkan pencatatan keuangan bisnis Anda melalui sistem yang lebih modern, kami menyediakan layanan konsultasi gratis untuk membantu memetakan solusi yang paling sesuai dengan skala usaha Anda.

Pertanyaan Seputar Cash Flow Forecasting

-

Apa tantangan dari Cash Flow Forecasting?

Tantangan utama dalam cash flow forecasting terletak pada akurasi data dan ketidakpastian kondisi eksternal. Ketika informasi kurang lengkap atau sistem kurang terintegrasi antar departemen, hasil proyeksi bisa meleset jauh dari realitas. Selain itu, perubahan perilaku pembayaran pelanggan maupun supplier, serta faktor eksternal seperti inflasi atau regulasi baru, mampu mengganggu prediksi yang telah tersusun.

-

Berapa lama periode forecasting yang ideal?

Periode forecasting yang ideal biasanya berkisar antara 3 hingga 12 bulan, tergantung pada kebutuhan dan siklus bisnis perusahaan.

-

Apa yang harus dilakukan jika forecasting menunjukkan defisit kas?

Jika forecasting menunjukkan defisit kas, perusahaan perlu segera merencanakan langkah antisipatif seperti menunda pengeluaran, mempercepat penagihan, atau mencari sumber pendanaan alternatif.